Tirgus taimings pēc japāņu svecēm

Gary S. Wagner & Bradley L. Matheny

Kad un ko pirkt? Šie divi jautājumi tirdzniecības dalībniekus moka visā pasaulē. Šajā rakstā tiek apskatīta metodika sveču izmantošanai tirgus taimingam. Lai gūtu panākumus Jums ir nepieciešams atrasties pareizajā laikā pareizajā vietā. Uzdevumam ir divas dimensijas: viena ir saistīta ar telpu, bet otra ar laiku. Treideriem, kuri strādā fondu tirgū, tas nozīmē, ka ir nepieciešams zināt kādas akcijas pirkt un kad veikt darījumus.

Laba tirgus stratēģija sevī apvieno šos divu faktorus. Treideri, kuri izmanto šo tehniku, var prognozēt tirgus kustības virzienu un portfelī palielināt akciju skaitu, kad tirgus iet uz augšu, vai samazināt, kad tas virzās uz leju. Raksta autori ir izstrādājuši oriģinālu pieeju akciju izvēlei, kad tiek izmantota tirgus hronometrāža. Mūsu metode ļauj izmērīt cenas kustības ātrumu un iegūt pilnīgu priekšstatu par pastāvošo trendu. Mūsu metodes mērķis ir, balstoties uz šo informāciju, prognozēt tirgus trendu ar turpmāko portfeļa korekciju. Pirms uzsākt pašas metodikas izpēti, pateiksim dažus vārdus par bāzi – sveču paterniem.

Vairāk nekā pirms diviem tūkstošiem gadu japāņu tirgoņi izveidoja tehnoloģiju, ar kuras palīdzību viņi tirgoja pašu vērtīgāko preci valstī – rīsu. Izmantojot papīru un otiņu viņi sekoja līdzi rīsa cenu izmaiņām un tādā veidā viņi izstrādāja metodi, kura ieguva „svečturu” nosaukumu. Svečturi atspoguļoja rīsa cenu kustības virzienus, tās pagriezienus, maksimumus un minimumus. Japāņu pētnieks Sako Homa izstrādāja svečturu tehnikas pamatus, kura ļoti drīz kļuva populāra fondu tirgos. Mūsu darba gaitā mēs izstrādājām datora algoritmu, kurš palīdz sameklēt sveču modeļus un noteikt viņu parādīšanās tirgū biežumu. Datora izmantošana sveču analīzē palīdz izvairīties no cilvēkiem tik raksturīgās subjektivitātes. Ar datora algoritma palīdzību var izstrādāt cenu modeļa precīzus identifikācijas kritērijus, kuri palīdz izvairīties no kļūdām, kas ir dažādu cilvēku-analītiķu subjektīvisma sekas. Šajā rakstā apskatīsim tikai tos parametrus, kuri norāda uz pirkšanas/pārdošanas iespēju tirgus potenciālajā pagriezienā. Tāpēc no zinātnei pazīstamajiem 1.300 sveču paterniem mūsu stratēģijā tiek izmantoti tikai apmēram 200, kuri ģenerē pirkšanas/pārdošanas signālus. Pārējie paterni ir turpinājuma modeļi.

Mēs veicām sveču signālu monitoringu Standard & Poor's 500 un S&P100 grafiku indeksos. Atklājuši likumsakarības, mēs izskanējām cenu kustību grafikus uz atsevišķām akcijām, kas veido indeksu. Šī eksperimenta veikšanas laikā mēs ieguvām interesantus rezultātus. Ja mēs indeksu grafikā atradām signālu pie pirkuma, tad mums izdevās atrast šo signālu arī daudzām atsevišķām akcijām. Tomēr tajā pat laikā dažu akciju grafikos ģenerējās pārdošanas signāli. Tādējādi mums ir iespēja izskaitļot akciju attiecību, pēc kurām reģistrējas signāli uz pirkšanu, pret akcijām, pēc kurām reģistrējas signāli uz pārdošanu. Ar ko šī savstarpējā attiecība var būt noderīga?

Pirms atbildēt uz šo jautājumu, vispirms pārrunāsim mūsu pētījuma dažus specifiskos momentus. Pēc tam, kad mēs signāla meklējumos noskanējām S&P 100 grafiku, mēs skanējām visu akciju grafikus, kuri veidoja šo indeksu. Pēc tam summējām kopējo signālu daudzumu uz pirkšanu un uz pārdošanu. Ja signālu daudzums uz pirkšanu ir vairāk, nekā signālu daudzums uz pārdošanu, tad lietojam signālu uz pirkšanu/pārdošanu savstarpējo attiecību, bet pretējā gadījumā, lietojam signālu uz pārdošanu/pirkšanu savstarpējo attiecību.

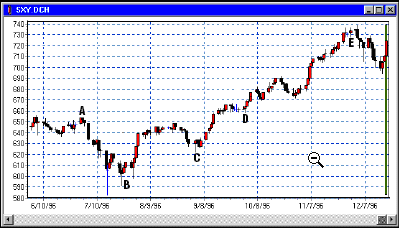

Šīs savstarpējās attiecības tiek izmantotas, lai noteiktu tirgus trendu. Koeficenta liela vērtība (no 10 līdz 1) norāda uz to, ka ir ļoti iespējamas straujas tirgus kustības. Pie koeficenta mazas vērtības (mazāk par 1) šī iespējamība samazinās, jo eksistē pirkšanas un pārdošanas signālu līdzsvars. Tas tāpat nozīmē arī to, ka akcijas, kurām ir lielāks svars, izdarīs lielāku ietekmi uz tirgu. Zīmējumā ar burtiem ir apzīmēti pieci punkti, kuriem mēs gribētu pievērst Jūsu uzmanību.

Apskatīsim piemēru. Zīmējumā Nr. 1. Ir dots S&P 100 cash index sveču grafiks laika periodam no jūnija līdz decembrim 1996. gadā. Šī laika periodā indekss savu minimumu 582.85 punktu atzīmi sasniedza 16. jūlijā, bet maksimums tika sasniegts 1996. gada 3. decembrī pie 739.23 punktu līmeņa. Šo sešu mēnešu laikā visu akciju pieaugums, kas veidoja indeksu, kopumā bija 26.8 %.

Zīmējums Nr. 1.

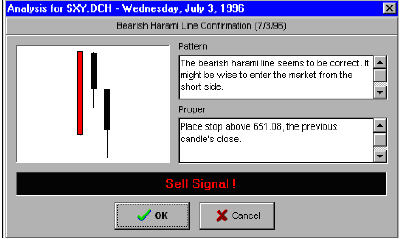

Lāča figūra harami (punkts 1. zīmējumā un zīmējums Nr. 2.) palīdzēja paredzēt tirgus virsotni 1996. gada 3. jūlijā, pēc kā indekss sāka iet uz leju līdz minimumam pie atzīmes 582. Indeksa samazināšanās mēneša laikā bija 70.93, vai 8 %. Mēs, meklējot 200 iespējamos pirkšanas un pārdošanas patternus, noskanējām visas akcijas, kuras ietilpa indeksā. Tā rezultātā mēs atradām 18 patternus, no kuriem tikai viens bija uz pirkšanu. Tādējādi mūsu attiecības bija 17:1 par labu signāliem uz pārdošanu. Lai pārbaudītu, General Electric [GE] un Entergy Corp [ETR] noģenerēja divus signālus uz pārdošanu. Akciju saraksts, kuras vajadzēja pārdot, sevī ietvēra:

American General [AGC]

Amp Inc. [AMP]

American Express Co. [AXP]

Boeing Co. [BA]

Bristol Myers SQ [BMY]

DuPont Co. [DD]

Eastman Kodak [EK]

Entergy CP [ETR]

General Electric Co. [GE]

General Motors [GM]

Great Western Financial [GWF]

Harris Corp. [HRS]

International Business Machines [IBM]

Johnson & Johnson [JNJ]

Merrill Lynch [MER]

National Semiconductor [NSM]

Texas Instrument [TXN]

Zīmējums 2.

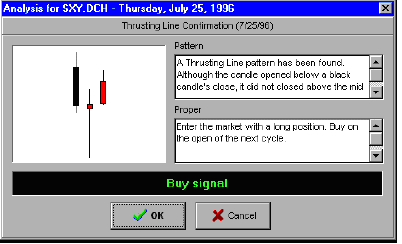

1996. gada 25. jūlijā pēc tam, kad tirgus sasniedza atzīmi 582, modelis „dūriens” nosignalizēja par kustības uz leju beigām (zīmējums Nr. 1., punkts B un zīmējums Nr. 3.). Šis punkts ar sevi apzīmēja zemāko punktu, jo pēc tā sasniegšanas tirgus sāka iet uz augšu, līdz tas caursita vēsturisko maksimumu (zīmējums Nr. 4.). Kaut kustība uz augšu saglabājās, tās spēks bija nenozīmīgs. Skanējot atsevišķas akcijas mēs ieguvām 15 signālus. Pieci no tiem bija uz pārdošanu, kaut arī pārējie 10 bija uz pirkšanu. Rezultātā mēs ieguvām attiecību 2:1. tirgū notika nelieli ralliji, kuru rezultātā ātri tika caursists 640 punktu līmenis un atklāta pretestība pie 650 punktu atzīmes. Pēc tam, kad vairāk nekā mēneša laikā, indekss tika tirgots šaurā diapazonā, viņš nokrita līdz 630 punktiem. Kā noskaidrojās vēlāk, tad šajā līmenī bija izveidots pamats.

Zīmējums 3.

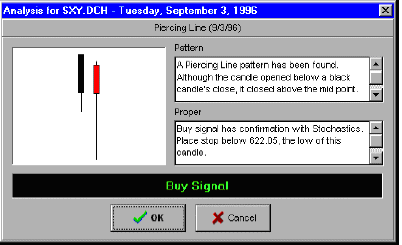

Punktā A, zīmējumos 4. un 5. mēs redzam „durošās līnijas” modeli, kurš izveidojās 9. septembrī, un kas aizsāka tirgus kustību uz augšu par 40 punktiem līdz 680 punktiem. Šajā dienā dažādām akcijām tika ģenerēti 16 signāli. 14 no tiem bija uz pirkšanu un 2 uz pārdošanu. Rezultātā mēs ieguvām attiecību 7 : 1. Rallija tempi drīzumā samazinājās, bet cenu līnija sadūrās ar pretestību, kura ir atzīmēta ar trim doži zvaigznēm.

Zīmējums 4.

„Doži zvaigžņu sakopojums”

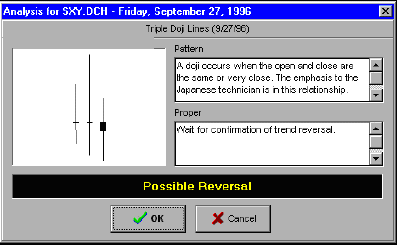

Punkts B zīmējumā 4 un punkts D zīmējumā 1 ilustrē dažādu taim-freimu vienu un to pašu momentu. Šajā gadījumā mēs novērojam patternu, kurš ir pazīstams ar nosaukumu „Doži zvaigžņu sakopojums”. Astoņu tirgošanās dienu laikā izveidojās sešas doži figūras. Zīmējumā 6 ir detalizēti attēlots viens no diviem trīskāršajiem zvaigžņu sakopojumiem. Doži zvaigzne vienmēr liecina par cenu kustības sastingšanu. Savukārt tas liecina par to, ka var būt pagrieziens vai caursitiens. Kad doži ir sastopami vairākās grupās, tad svarīga pagrieziena vai caursitiena ticamība palielinās. Cenas uzvedību doži grupas veidošanās momentā var salīdzināt ar atsperi, kura tiek saspiesta. Kad atspere atlaižas, notiek trenda noteikšana. Doži, kurš tiek veidots ar lielu preču apjomu, kurš veido pārrāvumu virs vai zem iepriekšējā cenu līmeņa ir potenciālās lielās virsotnes vai pamatnes indikators.

Zīmējums Nr.6

Doži norāda vai nu uz tirgus konsolidāciju, vai uz potenciālo pagriezienu. Doži ar lielu apjomu ir spiediena apliecinājums. Savukārt doži ar lielu apjomu, kurš ir parādījies pēc cenas straujas kustības, ir vai nu virsotnes, vai pamatnes veidošanās vēstnesis. Ilgtermiņa trendos bieži var novērot sakopojumus ar 4 – 5 dožiem.

Pēc pretestības līmeņa caursišanas pie 680, tirgus sasniedza rekordlielus sasniegumus. Kad tika gatavots šis raksts, tad pēdējā virsotne bija izveidota 1996. gada 3. decembrī (zīmējums Nr. 1, punkts E) pie atzīmes 739.23. Salīdzinājumā ar jūlija minimumu indekss ir izaudzis par 156 punktiem vai 28 %.

Nobeigums.

Indekss sastāv no atsevišķām akcijām un tā cena atspoguļo to kopējo cenu. Kad indekss iet uz augšu vai leju, tad tas nebūt nenozīmē, ka visas akcijas iet uz augšu vai leju. Dažos gadījumos indeksa kustība uz augšu notiek tāpēc, ka tur kustās vairums akciju. Citos gadījumos dažas svarīgas akcijas bīda indeksu vienā vai otrā virzienā. Mūsu apskatītajā piemērā signāli uz pārdošanu parasti deva lielus koeficentus 20 : 1 (zīmējums Nr. 1., punkts A) un 12 : 1 (zīmējums Nr. 1., punkts E), bet signāli uz pirkšanu deva mazu savstarpējo attiecību 2 : 1, 4 : 1 un 7 : 1. Šie rezultāti ļauj domāt, ka lielais akciju daudzums, kurš iet uz augšu, kopā ar indeksu ģenerē signālus uz pirkšanu vēl līdz tam, kad šis signāls parādās indeksa grafikā, kaut arī tajā pat laikā indeksa samazināšanos ietekmē tikai dažu akciju pazemināšanās. Nākamajā reizē mēs apskatīsim atsevišķu akciju uzvedību un to salīdzināsim ar indeksa uzvedību.

Literatūra

Nison, Steve [1994]. Beyond Candlesticks, John Wiley & Sons.

[1991]. Japanese Candlestick Charting Techniques, New York Institute of Finance/Simon & Schuster.

Shimizu, Seiki [1986]. The Japanese Chart of Charts, Probus Publishing. |