| Kā zināms, 1971. gadā sabruka Breton Vudas naudas sistēma, saskaņā ar kuru valstu valūtas bija fiksētas pie kādas citas valsts valūtas vai pie zelta. Tās vietā radās sistēma, kas noteica, ka valūtas kurss ir brīvi peldošs un tā cena tiek noteikta tirgū. Tomēr daudzu valstu centrālās bankas negribēja atteikties no prioritātes kontrolēt valūtas kursu.

Ja kurss ir fiksēts vai vismaz ierobežots kaut kādā koridorā, tas ļauj uzņēmumiem pārliecinošāk tirgoties ar ārzemju firmām. Fiksēts valūtas kurss ir izdevīgs tām valstīm, kurām ir pozitīva maksājumu bilance, jo tad šīs valsts valūta nepaliek dārgāka un tas ļauj saglabāt konkurētspēju. Protams, patiess ir arī apgalvojums, ka šāda situācija ir neizdevīga valstīm ar negatīvu maksājumu bilanci.

Lai nu kā tur nebūtu, 1979. gadā astoņas Eiropas valstis - Vācija, Francija, Itālija, Nīderlande, Beļģija, Luksemburga, Dānija un Īrija - izveidoja Eiropas valūtas sistēmu (European Monetary System, EMS, EBC), saskaņā ar kuru tika noteikti savstarpēji fiksēti valūtu kursi un peldošs kurss attiecībā pret dolāru. Vēlāk pievienojās arī citas valstis. Precīzāk gan būtu teikt, ka kursi bija fiksēti peldošie, jo tiem bija iespēja svārstīties robežās ± 2,25% (pēc 1992. gada koridora platums pieauga līdz ± 15%). Kad valūtas kurss iziet ārpus nospraustām robežām, abu iesaistīto valstu centrālās bankas veic intervences. Piem., ja Francijas franks krīt attiecībā pret Vācijas marku, Francijas Bankai ir jāpērk franki un jāpārdod markas. Savukārt Vācijas centrālā banka rīkojas pretēji un uzpērk markas, bet pārdod frankus. Tamlīdzīgas intervences var tikt veiktas arī tad, ja kurss kustās koridora ietvaros, tomēr tad otrai bankai nav obligāti jāpiedalās.

Protams, šī ir un paliek valūtas sistēma ar fiksētu kursu ar visām no tā izrietošajām sekām.

Pēc Vācijas atkalapvienošanas 1990. gadā radās tāda problēma kā inflācija, kas no 3% izauga līdz pat 5% 1992. gadā. Tāpēc vācu centrālā banka Bundesbank bija spiesta pacelt procentu likmi iekšējā tirgū. Tālāk paskatīsimies, kā šis lēmums ietekmē mārciņu tirgu.

RETGBP mārciņu ir depozītu ienesīgums, bet RETDM ir vācu marku depozītu ienesīgums. RETDM līkne ir slīpa tāpēc, ka ienesīgums var pieaugt gan uz procentu likmju, gan uz maiņas kursa rēķina. Kad pieauga procentu likme Vācijā, sagaidāmais ienesīgums no marku depozītiem pieauga un RETDM līkne pārvietojās no pozīcijas 1 uz pozīciju 2. T.i. ja mēs samainām mārciņas pret markām, noguldām uz zināmu termiņu un pēc tam naudu izņemam un samainām atpakaļ, mēs dabūtu vairāk nekā tad, ja vienkārši būtu noguldījuši naudu mārciņās. Lai ienesīgums būtu vienāds abās valūtās, GBP/DM kursam būtu jānokrīt līdz pozīcijai 1`, t.i. mārciņai būtu jāpaliek lētākai, bet markai dārgākai.

Tā kā līmenis 2.778 jau bija kanāla apakšējā robeža (ieviešanas brīdī kurss bija 2,95), bija nepieciešams veikt intervenci. Anglijas Bankai bija jāpalielina procentu likme, lai ienesīgums mārciņās pārvietotos uz pozīciju nr. 2, vai arī Bundesbankai bija jāsamazina sava likme. Problēma bija tajā apstāklī, ka Bundesbanka ļoti gribēja tikt galā ar inflāciju, tāpēc nedomāja par procentu likmes samazināšanu. Savukārt Anglijā tajā laikā valdīja liels ekonomiskais kritums, tāpēc tā nebija ieinteresēta celt procentu likmes.

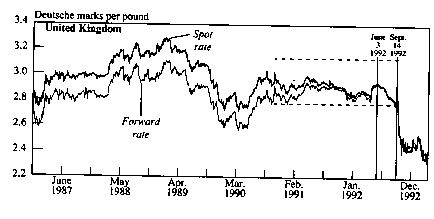

Kritiskais moments pienāca septembra vidū, kad spekulanti spēcīgi uzbruka visām valūtām, kurām būtu jākrīt saskaņā ar procentu likmju paritātes principu. Spekulanti vairāk vai mazāk zināja, ka GBPDM kurss kritīs (droši vien pēc tuvām konsultācijām ar centrālo banku amatpersonām) un sāka vēl vairāk pārdot mārciņas. Rezultātā RETDM līkne pavirzījās pa labi līdz pozīcijai 3 un potenciālais marku depozītu ienesīgums pieauga vēl vairāk. Nepieciešamība pēc intervences auga augumā, jo palielinājās potenciālie mārciņu depozītu zaudējumi un marku depozītu peļņa. 16. septembrī Anglijas Banka gan palielināja procentu likmi no 10 līdz 12%, lai apturētu apjomīgo mārciņu pārdošanu. Tika solīts tajā pat dienā likmi palielināt līdz 15%, tomēr tas jau bija krietni par vēlu. Angļu puse bija spiesta atzīt sakāvi un tās pašas dienas vakarā izstājās no EMS. Mārciņas kurss attiecībā pret marku nokrita par 10%. Šī diena vēsturē iegāja kā Melnā trešdiena (Black Wednesday). Jāpiezīmē, ka vairākus gadus vēlāk GBPDM kurss sasniedza gan 2.20, gan 3.20 līmeni.

Bilde nr.2.

Pateicoties tiem pašiem spekulantiem, notika arī Spānijas pesetas devalvācija par 5% un itāļu liras par 15%. Visā krīzes periodā Anglijas, Francijas, Itālijas, Spānijas un Šveices centrālās bankas iztērēja 100 miljardus dolāru valūtas intervencēs (pērkot savas "pagrimušās" valūtas), bet Bundesbanka viena pati lika galdā 50 miljardus.

Tādējādi mēģinājums uzturēt pie dzīvības šo monetāro sistēmu centrālajām bankām izmaksāja dārgi. Vidēji katra banka zaudēja 4-6 miljardus dolāru. Bet tas savukārt nozīmē, ka daudzi palika stāvus bagāti. Visstāvāk un visbagātākais kļuva Džordža Sorosa fonds, kurš nopelnīja 1 miljardu. Tāpat cilvēki no Citybank kļuva par 200 miljoniem turīgāki.

Kaut gan dažos avotos ir rakstīts, ka Soross pakāpeniski veidoja šortus un aizņēmās kopsummā 6,5 miljardus mārciņu, jo ticēja, ka tā ir par ātru pievienojusies EMS un ir novērtēta par augstu. Tātad, pastāv divas versijas - vai nu spekulēja uz insaideru informāciju vai arī viņam bezjēgā noveicās, ka kurss nokrita. Turklāt otrā gadījumā var runāt ne tikai par veiksmi, bet arī par apzinātu mēģinājumu nogāzt mārciņu.

Vēl neliela piebilde - visam šim pasākumam nav nekāda sakara ar pašreizējo Forex, jo peldošo kursu gadījumā nekas tāds vienkārši nebūtu iespējams.

Būt vai nebūt fiksētajam kursam?

Protams, nebūt. Ja īsā termiņā tas vēl dod kaut kādas priekšrocības, tad ilgākā termiņā šāda sistēma agri vai vēlu sabruks. Ir sabrukuši gan zelta, gan dolāra standarti, jo netika ņemts vērā, ka dabiskās izmaiņas nav iespējams apturēt. Protams, var noteikt kādu koridoru, kurā ļaut kursam svārstīties, bet vienalga kādreiz pienāks brīdis, kad šis koridoris pārāk nedabīgi ierobežos kursa kustību un tas agri vai vēlu izlauzīsies brīvībā.

Viens no pamatlikumiem šādai sistēmai ir nepieciešamība ieturēt vienādas procentu likmes visām valūtām, jo tās visstraujāk izsauc izmaiņas. Ja pareizi saprotu, tad tieši tādēļ Latvijas Banka neceļ procentu likmes, kaut gan mūsu ekonomikai pašreizejā situācijā tas lieti noderētu, jo tiktu bremzētu inflāciju. No otras puses, procentu likmes vienalga mums ir lielākas nekā eiro zonā, turklāt pastāv variants, ka eiro likme tiks samazināta.

Pat neņemot vērā visu iepriekš rakstīto, viens skatiens uz bildi nr. 3 pasaka gandrīz visu. Situācija ar pašreizējo EURLVL kursu ir tik pretdabiska, ka kursam tā vien prasīt prasās nokrist. Domājams, kādu laiku šāda situācija varētu saglabāties, tomēr pastāv nopietna varbūtība (varbūt 50%, varbūt vairāk, varbūt mazāk), ka līdz eiro ieviešanai Latvijā pašreizējais kurss tomēr nokritīs. Un ja mēs vēl paņemtu palīgā Sorosu & Co, varbūt, ka pat izdotos kursu nogāzt ar varu.

Nu, varbūt vienīgā rekomendācija, kuru atļaušos izteikt, ir ieteikums nenoguldīt naudu depozītos eiro valūtā. Viņiem jau tā ir mazākas % likmes nekā latiem (dotajā brīdī aptuveni par 1% mazākas) un varbūtība nopelnīt uz eiro kursa pieaugumu ir maza. Tajā pat laikā pastāv nopietns risks eiro kursam nokrist, kaut arī šobrīd tas ir fiksēts pret latu. Nu ja, bet tās ir tikai pārdomas vārdos. |