Kādu analīzi izvēlēties: tehnisko vai fundamentālo?

Julie R. Dahlquist, Ph.D.

Tehniskā analīze Jums šķiet pievilcīga, tomēr Jūs baidāties to pamēģināt? Ja tā, tad ziniet, ka Jūs neesat vienīgais. Daudzi investori uzskata, ka tehniskā analīze piederas tikai enerģiskas dabas cilvēkiem, kuri pelna ātrajā treidingā un atšķirībā no konservatīvajiem investoriem pieturas pie „pērc un turi” stratēģijas. Varbūt, ka tas tiešām ir tā un viss ir atkarīgs no Jūsu individuālā investēšanas stila un Jūsu mērķiem.

Iedomājieties Tedu. Viņš ir tehniskais analītiķis. Pirkšanas un pārdošanas signālus viņš saņem no grafiskajiem patterniem. Viņa darba vieta ir pārpildīta ar sveču grafikiem. Lūk, viņš skatās uz vienu no modeļiem un redz, ka tur ir „satvēriens aiz jostas”? (Šo formāciju veido garš balts ķermenis ar mazu ēnu augšpusē (buļļa) vai garš melns ķermenis ar mazu ēnu apakšā (lāča)). Grafikā parādās buļļa „satvēriens aiz jostas”. Teds sauc: „Ir laiks pirkt!” un nākamajā dienā tirgošanās atvēršanās brīdī Teds ievieto pirkšanas orderi.

Teds ir acīmredzams tehniskās analīzes piekritējs. Viņš neskatās uz tādiem fundamentālajiem ekonomiskajiem rādītājiem, kā, piemēram, pieprasījums vai rezerves. Viņš svēti tic, ka tie jau ir iekļauti cenu grafikos. Gadās, ka viņš nolemj akcijas pirkt pat vēl pirms viņš ir uzzinājis kompānijas nosaukumu, kuras cenu grafikus viņš ir pētījis. Un vēl, Teds akcijas ilgi nepatur. Viņš tās pārdod tiklīdz ir pazudis pirkšanas signāls.

Salīdzināsim Teda taktiku ar citas analītiķes, Keitas, darbībām. Vēl pirms lēmuma pieņemšanas par to, vai pirkt, vai pārdot, Keita rūpīgi izanalizē kompānijas fundamentālos rādītājus. Viņa skatās uz cena/ieņēmumi attiecībām, uz akciju peļņas prognozi, uz pārdošanas pieaugumu. Par izpētes objektu kļūst arī kompānijas biznesa sfēra. Un tikai pēc rūpīgas iepazīšanās ar informāciju par kompāniju un tās perspektīvām, Keita pieņem lēmumu vai pirkt akcijas. Viņa pieturas pie viedokļa, ka ir nepieciešams atrast perspektīvu kompāniju, nopirkt akcijas un paturēt tās. Kleitas pieeja, salīdzinājumā ar Teda pieeju, ir daudz uzmanīgāka un konservatīvāka. Bet vai tā ir daudz efektīvāka?

Tehniskā analīze

Lai apskatītos kā strādā tehniskais indikators, paskatīsimies kā to pielieto Teds, lai noteiktu akciju pirkšanas laiku. Bet precīzāk, paskatīsimies kā Teds varētu pielietot patternu „satvēriens aiz jostas”, lai ģenerētu signālu par AT&T pirkšanu 1999. gada pirmajā kvartālā.

Zīmējumā Nr. 1 ir parādīts AT&T dienas sveces grafiks. Atgādināsim, ka sveces grafikā mums ir redzamas 4 cenas: atvēršanas cena, maksimums, minimums un slēgšanas cena. Paskatīsimies uz pirmo 1999. gada 4. janvāra sveci (Zīmējums Nr. 1). AT&T atvērās ar cenu 51,52 ASV $ par akciju, bet tika slēgta ar cenu 51,94 $. Starp atvēršanas un slēgšanas cenu atrodas sveces ķermenis. Šī ir tukša svece, jo slēgšanas cena ir lielāka par atvēršanas cenu. Svītriņas ķermeņa abos galos norāda uz maksimālo un minimālo cenu un tās attiecīgi ir 53,28 $ un 51.02 $. Tādā veidā sanāk, ka sveces ēnas, augša un apakša, apzīmē AT&T cenas dienas svārstības robežas.

Zīmējums Nr. 1. Svece „Satvēriens aiz jostas”. 1999. gada pirmajā kvartālā AT&T grafikā var novērot trīs buļļa „satvērienus aiz jostas”.

Bet tagad paskatīsimies uz sveces patternu, kurš parādījās tirgošanās otrajā dienā, 1999. gada 5. janvārī Zīm. Nr. 2). Tā ir tukša svece bez apakšējās ēnas. Tas nozīmē, ka atvēršanas cena vienlaikus bija arī minimālā cena. Pēc tam cena sāka kāpt uz augšu. Balto sveci bez apakšējās ēnas sauc par buļļa „satvēriens aiz jostas”.

Zīmējums Nr. 2.: Pirmais tirdzniecības signāls. Pirmo buļļa „satvērienu aiz jostas” mēs novērojam 1999. gada 5. janvārī. Tas nozīmē, ka nākamajā tirgus dienā ir jāpērk akcijas. Bet akcijas pārdot vajadzētu nākamajā dienā pēc tam, kad izveidojās svece „satvēriens aiz jostas”.

Zīmējums Nr. 3.: Otrais tirdzniecības signāls. Otro buļļa „satvērienu aiz jostas” mēs varam novērot 1999. gada 6. janvārī. Nākamajā dienā, kad atvērsies tirgus, akcijas būtu jāpērk par atvēršanas cenu.

Zīmējums Nr. 4.: Trešais tirdzniecības signāls. Trešais buļļa „satvēriens aiz jostas” parādījās 1999. gada 28. janvārī

Pieņemsim, ka Teds akcijas vienmēr pērk pa atvēršanas cenu nākamajā dienā pēc tam, kad izveidojas svece „satvēriens aiz jostas”. Ja pirkšanas dienā svece „satvēriens aiz jostas” neatkārtojas, tad nākamajā dienā viņš akcijas pārdod par atvēršanas cenu. Tādējādi Teda rīcībā katru dienu var būt vai nu akcijas, vai nu nauda.

Ja mēs sekojam 1999. gada pirmā kvartāla piemēram, tad sanāk, ka Teds pirkšanas signālus saņēma tikai trīs reizes: 5. janvārī (Zīm. 2.), 6 janvārī (Zīm. 3.) un 28 janvārī (Zīm. 4.). Tas nozīmē, ka viņš akcijas pirka tikai trīs reizes kvartālā: 6; 7 un 29 janvārī.

Fundamentālā analīze

Pieņemsim, ka Keita izanalizējusi atsevišķi AT&T finansu stāvokli un visu sektoru kopumā, nolēma, ka kompānija pilnībā ir derīga investīcijām. Un, lūk, pirmajā kvartāla tirgus dienā, 1999. gada 4. janvārī, Keita nopērk AT&T akcijas. Vadoties no savas pārliecības kapitālu izvietot tikai tādās kompānijās, kurām pēc viņas domām piemīt izaugsmes potenciāls un tādējādi tās ir derīgas ilgtermiņa investīcijām, Keita pirmajā kvartālā vairs ar AT&T akciju tirdzniecību nenodarbojas.

Salīdzināsim divas pieejas

Bet tagad paskatīsimies uz investīciju atdevi, kuras tika ieguldītas divos dažādos veidos. Tehniskā analīze paredz disciplinētu pieeju akciju pirkšanai un pārdošanai. Ir nepieciešams katru dienu analizēt indikatorus. Tad, kad pazūd pirkšanas signāls, pozīcija nekavējoties ir jāslēdz.

Mūsu piemērā indikators „satvēriens aiz jostas” mēneša laikā radīja trīs pirkšanas signālus. Šajās dienās Teds guva peļņu. Tas nozīmē, ka darījumu veiksmes procents bija tieši 100 %. Tā ir diezgan reta parādība. Parasti veiksmes procents nepārsniedz 60 – 70 %. Bet kas attiecas uz Keitu, tad viņa akcijas nopirka kvartāla pirmajā tirgus dienā un viņai vairs nav nepieciešams pastāvīgi sekot akciju kustībām.

Kādai pieejai tad ir lielākas priekšrocības? Tas ir atkarīgs no tā, kā uz to paskatās. Pirmajā kvartālā ir 61 tirdzniecības diena. No tām pozitīva cenu kustība tika novērota 25 dienas, negatīva – 34 dienas, bet 2 dienas cena stāvēja uz vietas. Tas nozīmē, ka Keitas darījuma veiksme bija 41 % pret Teda 100 %.

Pirmajā brīdī liekas, ka Teda stratēģija ir peļņu nesošāka. Bet tomēr pamēģināsim ierakties dziļāk. Pat tad, ja Teda peļņu nesošo dienu procents ir lielāks nekā Keitai, vai tas nozīmē, ka viņš saņems lielāku peļņu?

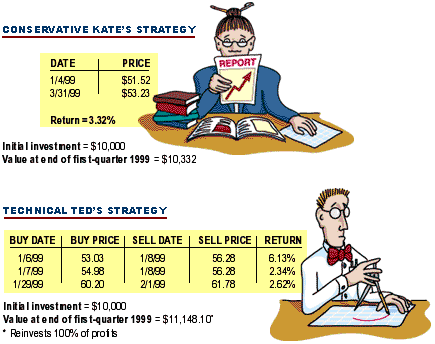

Pieņemsim, ka gan Teds, gan Keita kvartālu uzsāka ar 10 000 ASV dolāru lielām investīcijām. Cik lieli būs viņu konti kvartāla beigās (1999. gada 31. martā)? Rezultāti ir redzami zīmējumā Nr. 5. atdeve ir aprēķināta neņemot vērā komisijas maksu un citus izdevumus.

Zīmējums Nr. 5.

Keita, atbilstoši savai stratēģijai, jaunā kvartāla pirmajā tirdzniecības dienā AT&T akcijās ieguldīja 10 000 $ un kvartāla beigās viņas akcijas maksāja 10 332 $. Teds pozīciju atvēra pirmajā dienā pēc pirkšanas signāla saņemšanas. Viņa pirmais pirkums notika 1999. gada 6. janvārī. Iegūto peļņu kopā ar kopējo summu viņš izmantoja investīcijām, kad parādījās otrais pirkšanas signāls. Kvartāla beigās Teda kontā jau bija uzkrājušies 11 148 $. Pat atrēķinot transakciju apmaksu (teiksim 15 $ par darījumu), viņa rezultāti vienalga pārsniedz Keitas rezultātus.

Jūs uzskatāt, ka Teda stratēģija ir mazāk konservatīva? Bet tas tā ir tikai no pirmā acu uzmetiena. Atgādināsim, ka, tā kā nauda pie Teda atgriežas ātrāk, viņš ir mazāk pakļauts tirgus volativitātei. Tā kā Keita savus līdzekļus ir ieguldījusi uz ilgu laiku, tad viņai ir nepieciešams pārlaist akciju negatīvās atdeves periodus cerībā uz to, ka viņas pacietība tiks atalgota. Tāpat, par cik Teda līdzekļi īsāku laiku atradās tirgū, viņi sastapās ar mazāku tirgus risku.

Mūsu piemērs sniedz priekšstatu par galvenajām tehniskās un fundamentālas analīzes atšķirībām. Teds gaida dienu, kad viņš praktiski ir pārliecināts par to, ka AT&T ieguldītais dos peļņu. Tomēr, lai gaidītu, it īpaši tad, kad darbs notiek ar grafikiem, ir nepieciešama milzu pacietība. Viņš nav iepazinies ar tās kompānijas, kuras akcijas grasās pirkt, ekonomiskajiem rādītājiem. Bezdarbības dienas tehniskajiem treideriem ir parasta parādība, bet dienas, kad atdeve ir ļoti liela, ir liels retums. Neskatoties uz to, peļņa var būt pat ļoti laba, jo Jūs izvairāties no zaudējumus nesošām dienām.

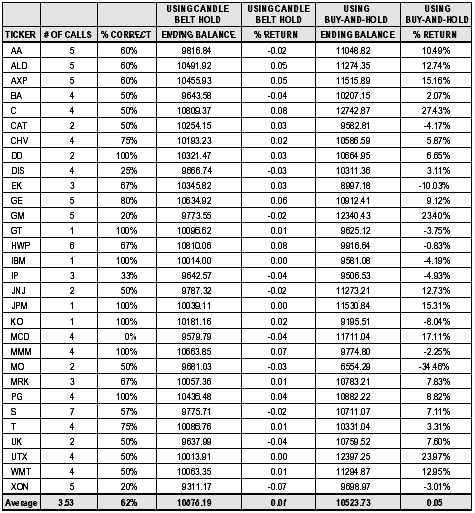

Protams, tas attiecas tikai uz gadījumu, kad tiek izmantots tikai vienīgi tehniskais indikators uz vienu akciju trīs mēnešu laikā, bet, lai pilnvērtīgi salīdzinātu īstermiņa un ilgtermiņa investēšanu, tas acīmredzot ir nepietiekami. Solīdākam slēdzienam es veicu 30 Dow Jones Industrial Average (DJIA) akciju papildus izpēti par tā laika periodu (1999. gada pirmais kvartāls). Salīdzināsim atdevi kāda tiek gūta investējot izmantojot „pērc un turi” un buļļa „satvēriens aiz jostas” stratēģijas. Rezultāti, kuri ir parādīti zīmējumā Nr. 6., parāda, ka tehniskais treideris tirgū parādās retāk, un tāpēc viņš ir arī mazāk pakļauts tirgus cenu izmaiņām.

Vai rezultāti tādi paši būs arī lielā laika periodā? Pārbaudei es izpētīju 878 dažādu akciju kustību 12 gadu laika posmā un atklāju, ka vidēji akciju pozitīva atdeve tika novērota 45,6 % tirdzniecības dienu.

Bet testējot 60 visplašāk izmantos tehniskos indikatorus, es noskaidroju, ka tie pirkšanas signālus dod tikai 27,9 % tirdzniecības dienu, bet vidējā dienas atdeve, rodoties pirkšanas signālam, bija 0,064 % pret 0,055 % vidējo dienas atdevi par visu apskatīto periodu. Tas runā par to, ka tehniskie indikatori dod labus pirkšanas signālus ar iespējamo atdevi virs vidējās. Bet peļņu nesošas dienas, kaut arī ar zemu atdevi, visdrīzāk netiks izmantotas. Laika gaitā šīs neizmantotās peļņas var sakrāties un pārvērsties par visai iespaidīgu summu.

Noslēgums

Gan tehniskajai analīze, gan „pērc un turi” stratēģijai ir savas stiprās un vājās puses. Tehniskās analīzes izmantošana investoriem var palīdzēt izvairīties no lieliem zaudējumiem, jo mazie zaudējumi tiek kompensēti ar mazām peļņām, bet treideriem paliek liela peļņa bez nozīmīgiem drodauniem. Mūsu pētījumi pierāda, ka tehniskā analīze norobežo no mazām peļņām, maziem zaudējumiem, lieliem zaudējumiem, bet dod tiesības saņemt lielu peļņu, ignorējot mazāko peļņu. Tajā pat laikā „pērc un turi” stratēģija neprasa nepārtraukti kontrolēt situāciju, bet ir jāatzīmē, ka tirgus volativitāte ar visiem tā kāpumiem un kritumiem vistiešākajā veidā atsauksies uz tāda investora investīciju portfeli.

Un kas tad tur ir ar Tedu un Keitu? Rezultāti zīmējumā Nr. 5. demonstrē, ka Teda stratēģija prevalē pār Keitas metodi. Bet, kaut arī tehniskā analītiķa portfelis ir mazāk pakļauts volativitātei, tomēr tā kopējais ienākums būs mazāks, nekā „pērc un turi” stratēģijas piekritējam. No otras puses cilvēkam, kurš atbalsta fundamentālo analīzi, nav nepieciešams veikt pastāvīgu akciju kontroli. Ko no tā visa var secināt? Tā ir gaumes lieta.

Scenārijs „satvēriens aiz jostas”

Vidēji svece „satvēriens aiz jostas” ģenerē tikai 3,53 pirkšanas signālus kvartālā. Un 62 % šo signālu ir patiesi. Ir taisnīgi, ka divu trešdaļu akciju investori, kuri atbalsta „pērc un turi” stratēģiju, kvartāla beigās iegūs lielāku naudas daudzumu.

Šis scenārijs, salīdzinājumā ar AT&T piemēru, ir reālistiskāks. No 30 akcijām tikai 9 gadījumos ir iespējams iegūt lielāku peļņu izmantojot tehnisko analīzi. Dati par katru no šo akciju atdevi ir ļoti interesanti. Mēs redzam, ka atdeve, izmantojot „pērc un turi” stratēģiju, ļoti svārstās. Tajā pat laikā peļņa, kas tiek gūta orientējoties uz sveci „satvēriens aiz jostas”, ir daudz stabilāka. Un tas nozīmē, ka otrajā gadījumā investors ir mazāk pakļauts volativitātei.

Zīmējums Nr. 6.: Rezultāti.

Tehniskā treidera tirgū atrašanās laiks ir mazāks, viņš izvairās no zaudējumus nesošām dienām, kā arī no dienām ar mazu peļņu un savukārt tas ierobežo viņa konta papildināšanas iespējas.

|